不動産投資は「ミドルリスク・ミドルリターン」

不動産投資も他の投資と同じように利益は常に不確実で不透明であり、様々なリスクが伴います。

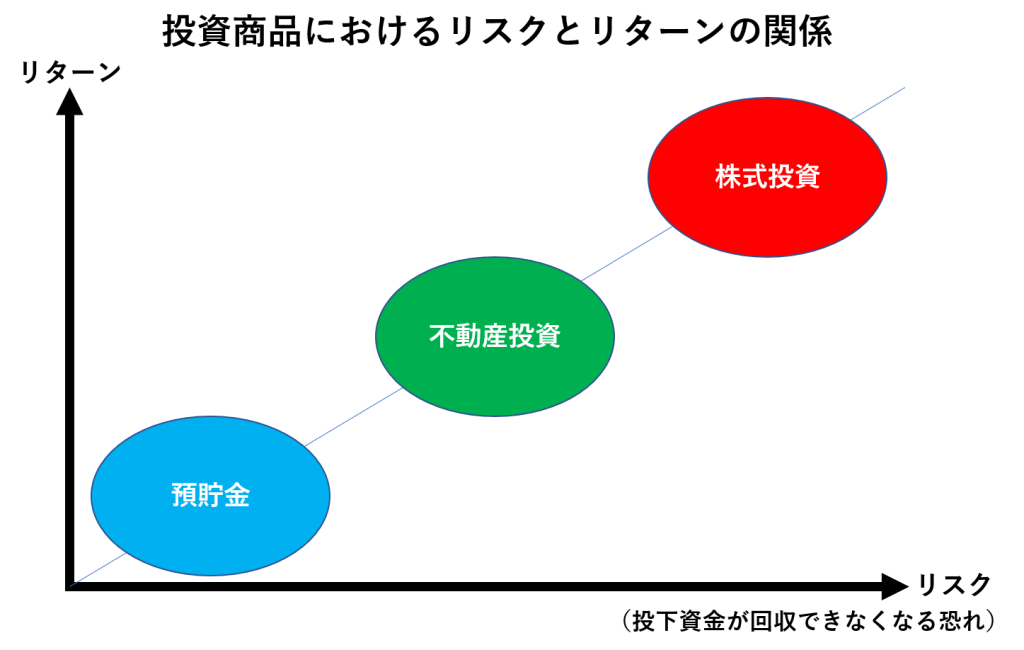

「リスク」には「不確実性」のほかに「危険・危険性」という意味でも使われ、投資によって得られる利益を「リターン」と表現します。そのため「リスク」と「リターン」には、ある程度比例した関係性があるといわれています。その関係性をグラフで表してみました。

預貯金、株式投資、不動産投資におけるリスクとリターンの関係

預貯金から期待するリターンは金利ですが、リスクは銀行などの破綻によって資金が還らなくなることです。ただ、銀行が破綻しても元本1000万円までは保護されるためゼロになることはありません。したがって預貯金の金利は非常に低く設定されている「ローリスク・ローリターン」の商品となります。

株式投資は、投資した企業の業績などにより株価が下落したり、経営破綻によって株価がゼロになる危険性(リスク)があります。反対に業績が向上し、企業価値が上がることで株価が何倍にもなる可能性があり、配当と値上がりによる差益が期待するリターンとなる「ハイリスク・ハイリターン」の投資商品となります。。

不動産投資は、賃料の下落や空室などにより予定していた収入が見込めない場合や、不動産の価値が下落したり、災害により倒壊してしまうリスクがありますが、土地がある限り価値がゼロになる危険性は極めて低いといえます。このようなことから「ミドルリスク・ミドルリターン」の投資商品といえます。

投資商品や投資対象によって様々なリスクとリターンの関係がありますが、そもそも資産を増やすことが目的で投資を行うわけですから、計画性や資金力などを十分に考慮して運用の判断を行うことが重要です。

不動産投資におけるリスク

不動産投資にはどのようなリスクが潜んでいるでしょうか?大きく分けて3つのリスクが不動産取引には存在します。

それぞれリスクとなる理由を考えてみましょう。

1.収入、支出に関するリスク

- 予定していた賃料収入が得られていない。

- 賃料の滞納がある。

- 空室になってしまった。

- 修繕コスト、管理コストが発生する。

- 融資に対する支払が発生する。

2.投資元本と流動性に関するリスク

- 購入価格以上で売却ができない。

- すぐに現金化できない

3.社会的、経済的要因に関するリスク

- 不動産関連の法制度が変わる。

- 不動産関連の税制が変わる。

考えれば詳細に様々なリスクが浮き上がってきます。リスクの具体的な内容や、対処法・軽減方法については別途ご紹介したいと思いますが、不動産投資においても多くのリスクが伴うことは忘れてはいけません。

不動産投資におけるリターン

不動産投資におけるリスクに対してリターンはどれくらい期待できるのでしょうか?インカムゲインにあたる賃料収入において「利回り」という言葉があります。不動産投資における「利回り」とは、「投資金額に対する1年間の収入の割合」を示しており、「%(ぱーせんと)」で表します。

利回り(%) = 不動産から発生する収入(賃料収入)÷ 投資金額(購入金額)× 100

例えば500万円のワンルームマンションを購入し、家賃がひと月4万円とすると年間で48万円が賃料収入となるので、上の数式にあてはめるとこの不動産の利回りは9.6%となります。

ただし、不動産投資にも様々なリスクが伴いますのでこの利回りは確定されているものでなく、あくまでも予定に過ぎないということを認識しておかなければなりません。また、不動産投資には購入費用のほかに様々な諸経費が購入時から運用中も発生するため、予定利回りと実際に手元に残る金額の利回りには差が生じます。

表面利回り(予定利回り)と実質利回りが存在し、大きく異なる場合があるので注意が必要です。

不動産投資は儲かるの?

正直言って努力次第です。前述したように様々なリスクがあり、それらのリスクは軽減することも回避することも自身の努力次第ですし、投資効率のパフォーマンスを上げることも努力次第で可能となります。投資した事業に自分の意思が反映され、努力次第で結果を向上できるのも不動産投資の魅力の一つといえます。すべてを人任せにすることなく、自分自身でも不動産に関する知識を学び生かすことが非常に重要です。